Di Giulio Rubinelli

Il perdurare dell’inflazione ha favorito la ripresa della pressione promozionale che ha raggiunto nel I semestre 2021 il 27,9% dopo essere calata al 26,5% nel 2020, e ha acuito la competizione verticale tra i retailer e i fornitori di beni di largo consumo che presentano una diversa marginalità.

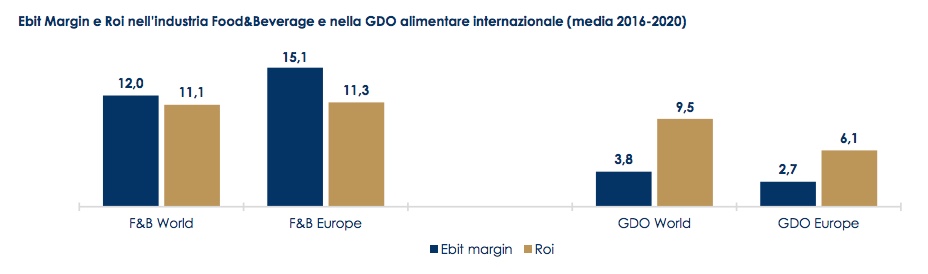

Nel periodo 2016-2020 i principali gruppi mondiali del food&beverage hanno realizzato un ebit margin del 12%, tre volte quello dei maggiori operatori internazionali della Gdo (3,8%), differenza che si riduce considerando il Roi (11,1% vs 9,5%).

I margini della Gdo europea sono più bassi della media della Gdo mondiale.

In Italia questa è la situazione:

- Le vendite degli operatori italiani hanno registrato un aumento del 5,7% rispetto al 2019, +10,9% sul 2016 (+2,6% medio annuo).

- Il Roi del sistema nel 2020 ha toccato il 5,6% dal 4,8% medio del 2016-2018. La crescita al 9% della Distribuzione organizzata ha rappresentato un riavvicinamento alla media 2016-2018 (8,9%) dopo il calo del 2019 (8,1%).

- Recupero che non è riuscito ai Discount, in aumento dal 17,3% del 2019 al 17,5% del 2020 ma al di sotto del valore medio del 2016-2018 (19,7%).

- Prosegue il trend positivo della Grande Distribuzione dal 3,4% del 2016-2018 al 4,1% del 2020. Dinamica analoga per l’ebit margin: dal 2% del 2016-2018 al 2,7% del 2020, con la Distribuzione organizzata in crescita dal 2,6% del 2016-2018 al 3,2%, la Grande distribuzione dall’1,4% del 2016-2018 al 2% e i Discount dal 4,9% al 5,5%.

Fonte: Mediobanca